マリオット・ボンヴォイ・アメリカン・エキスプレス・プレミアム・カードはマリオットボンヴォイとアメリカン・エキスプレスが提携して発行しているクレジットカードです。このクレジットカードを発行することでマリオット・ボンヴォイ・ゴールドエリート会員資格やクレジットカード使用額によってはプラチナエリート会員資格を得ることができます。具体的に、どのようなクレジットカードであるのか順番にご説明します。

マリオット・ボンヴォイ・アメリカン・エキスプレス・プレミアム・カードの概要

出典:アメックス公式HPより

最初にクレジットカードの基本情報についてご説明します。

クレジットカード年会費

年会費は本会員と家族カードで異なっていてそれぞれ以下のとおりです。

- 本会員:49,500円(税込)

- 家族カード:24,750円(税込)

※ただし家族カードは1枚目無料

アメックスが発行しているクレジットカードであるため、家族カードは対象者が多くなっています。配偶者や両親、18歳以上の子どもに限らず、事実婚や同性婚のパートナーでも申し込み可能です。

クレジットカードの限度額

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードもアメックスが発行しているクレジットカードであるため、他のプロパーカードと同様に一律の限度額が設定されていません。カード会員の利用状況や支払い状況に応じて、流動的に限度額が設定される仕組みです。

ただ、現時点でいくらの支払いができるかは、マイページやスマートフォンアプリで確認できます。今まで利用したことがないような金額を支払うならば、事前に確認しておいた方が安心です。

また、高額な支払いが必要となる場合は窓口に電話で連絡して、事前入金の依頼ができます。電子マネーのような使い方にはなってしまいますが、どうしてもMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで支払いたいならば、このような選択肢もあります。

追加カード

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは家族カードの他にETCカードの発行が可能です。現在はETCを搭載している自動車が多いため、必要に応じて発行しておきましょう。ETCカードの年会費は無料であり、無料になるための条件は設けられていません。

ただ、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードでETCカードを発行する際は発行手数料が必要です。発行手数料も年会費も無料であるクレジットカードが存在するため、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードにこだわりがないならばそのようなクレジットカードでETCカードを発行した方が良いでしょう。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの支払いで獲得できるポイント

出典:画像サイトpixadayより

続いてはMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの支払いでどの程度のポイントが獲得できるのかご説明します。

支払いでマリオットボンヴォイ・ポイントが貯まる

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで支払いすると、マリオットボンヴォイグループのポイントである、マリオットボンヴォイ・ポイントが貯まります。クレジットカードでの支払いはもちろん、ホテル宿泊や他社ポイントからの移行でも獲得可能です。

ポイントの有効期限は、ホテルへの宿泊やクレジットカード支払いによるポイントを最後に獲得した日から2年間です。そのため、ホテル宿泊やMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの支払いを続けている限り、実質的には無期限と考えられます。

ホテルでの支払いについては原則として1ドルあたり10ポイントの付与となり、クレジットカードでのポイント獲得とは計算が異なります。また、ホテルによっては1ドルあたり5ポイントや2.5ポイントになる例外もあります。

また、マリオットボンヴォイグループではキャンペーンが実施されていて、その期間に条件を満たすとボーナスポイントを獲得可能です。例えば「2連泊以上でボーナスポイント」などのキャンペーンが実施されます。このようなポイントもクレジットカードで支払って獲得できるポイントと同様です。

基本的には3%のポイントを獲得

基本的にMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで支払いすると、税込100円ごとにマリオットボンヴォイ・ポイントが3ポイント獲得できます。一部ポイント還元対象外となる支払いがありますが、一般加盟店で支払いした場合は3%のポイント獲得と考えておきましょう。

後ほどご説明しますが、貯まったポイントはマリオットボンヴォイグループのホテル宿泊などに利用できます。実質的には1%程度の還元率でホテルに宿泊できるため、日々のクレジットカード支払いでも、お得にホテル宿泊ができるようになると考えて良いでしょう。

マリオットボンヴォイグループの支払いなら6%のポイントを獲得

マリオットボンヴォイグループに参加しているホテルでの支払いに利用すると、税込100円につき6ポイント獲得できます。例えば、以下のホテルでの支払いなら6%のポイントを獲得できます。

- フェアフィールド・バイ・マリオット

- フォーポイントバイシェラトン

- マリオットホテル

- モクシー

- シェラトングランドホテル

- ザ・リッツ・カールトン

- ザ・プリンス さくらタワー東京

これらでの支払いのうち、ホテル宿泊や飲食料金についての支払いならば、一般加盟店の2倍、ポイントを獲得できるため効率よくポイントを貯められる仕組みです。消費税・宿泊税・チップやリゾート料金など対象外となる支払いもあるため、支払いの全額について6%が適用されるわけではありません。

ただ、こちらはグループへの支払いに限られているため、旅行サイトなどを経由してはなりません。例えば、楽天トラベルや一休.com、Booking.comなどを利用すると3%になってしまいます。必ず公式サイトやホテルへの電話で申し込みして、グループへ直接支払いましょう。

なお、ボーナスポイントや部屋のアップグレードも直接申し込みした場合に適用されます。そのような観点からも、公式サイトから申し込みすれば一石二鳥や一石三鳥になるのです。

ポイントの使い道

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの支払いで貯めたポイントは以下のような用途に利用できます。

- マリオットボンヴォイグループでの宿泊

- マリオットボンヴォイグループでの支払いに補填

- マリオットボンヴォイグループのイベント参加

- マイルへ交換

マリオットボンヴォイグループのクレジットカードということもあり、基本的には宿泊での利用をおすすめします。ホテルや部屋のランクごとに決められたポイントを貯めると、無料で宿泊可能です。必要となるポイントはどこに泊まるかで大きく変化するため、事前に確認が必要です。

ホテルの宿泊に利用した場合、1ポイントの価値は0.8円から1円程度と計算できます。どのタイミングでどのホテルに泊まるかによってポイントの価値は大きく変化するため、理想的な状況で利用したと考えてください。

閑散期に宿泊するとポイントの価値がこれよりも下がってしまいます。概ね実質的なポイント還元率は2%から3%です。一般的なクレジットカードは還元率0.5%が基本であり、1%でも高還元率に分類されるぐらいです。それらと比較すると、マリオットボンヴォイグループのホテル宿泊に利用する場合は、非常に高い還元率でポイントを活用できます。

また、海外へ出向く機会が多いならば航空会社のマイルに交換する選択肢もあります。マイルへの交換レートは以下のとおりです。

| 航空会社 | 交換レート |

| ANA・JAL・デルタ航空・アメリカ航空・ユナイテッド航空など40社以上 | 3ポイント → 1マイル |

| ニュージーランド航空 | 200ポイント → 1マイル |

ポイントからマイルへの交換レートを確認すると高いようには見えませんが、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードでの支払いは一般加盟店でも3%のポイントが貯まります。そのため、一般加盟店では実質的に1%のマイルが貯まり、マリオットボンヴォイグループでは実質的に2%のマイルが貯まります。

また、基本的には上記のレートでポイントからマイルへ移行されますが、60,000ポイント以上、まとめてポイントからマイルへと移行する際には5,000マイルがボーナスとして付与されます。この場合、60,000ポイントで25,000マイルへと移行できるため、実質的なマイル付与率は1.25%です。

クレジットカードによりますが、航空系のクレジットカードであるJALカードやANAカードでもマイル付与率は0.5%から1%程度です。一般的なクレジットカードでは0.5%であることも多く、相場よりも高いレートでマイルも獲得できるクレジットカードだといえます。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードのメリット

マリオットボンヴォイとアメックスが提携しているクレジットカードであるため、マリオットボンヴォイに関連する特典を中心にさまざまな特典が付帯されています。それぞれの特典がどのようなメリットであるのか順番にご説明します。

マリオットボンヴォイのゴールドエリートが付与される

出典:Marriott Bonvoy公式HPより

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードを発行するだけでマリオットボンヴォイのゴールドエリート会員が自動的に付与されます。こちらは基本会員のみの特典で、家族会員はゴールドエリート会員にはなれません。

ゴールドエリート会員になった場合、以下のような特典が適用されるようになります。

- 25%のボーナスポイント

- 午後2時までのレイトチェックアウト

- ポイント付与によるウェルカムギフト

- エンハンスドルームへのアップグレード

まず、客室料金や客室付けにできる利用料金全額に対して25%のボーナスポイントが付与されます。客室付にならないレストランでの支払いなどは対象外ですが、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードを手に入れることで効率よくポイントが獲得できます。

また、午後2時までのレイトチェックアウトに対応しているため、時間を有効活用可能です。午後から予定がある場合は昼食まで客室で済ませてしまい、予定に合わせて出発するなどすれば良いでしょう。

最後に、到着時の空室状況によってはエンハンスドルームへのアップグレードに対応してもらえます。必ずアップグレードされるとは限りませんが、最善を尽くしてもらえるため想定よりも良い部屋が利用できるかもしれません。

宿泊実績を年15泊獲得

ゴールドエリート会員になれるだけではなく、宿泊実績を年間15泊獲得できます。ゴールドエリートを越えてプラチナエリートやチタンエリートになるためには、それぞれ年間50泊や75泊しなければなりません。事前に15泊の実績を獲得していれば、35泊や60泊でランクアップが可能です。

なお、この特典はSPGアメックス時代にもありましたが、この時は年15泊ではなく年5泊のみでした。クレジットカードがMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードに更新されたタイミングで、特典が大きく改良されています。

400万円以上利用するとプラチナエリート会員を付与

出典:Marriott Bonvoy公式HPより

標準ではゴールドエリート会員が付与されますが、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードでの支払いが積み重なって400万円以上になると、ゴールドからプラチナに変化するのです。

変化するタイミングは年400万円以上を達成してから原則1ヶ月以内です。変化してからは翌々年の2月末までプラチナエリート会員が継続します。それ以降もプラチナエリートを手に入れたいならば、毎年コンスタントに年400万円以上の支払いをしなければなりません。

プラチナエリート会員になると以下のような特典が適用されるようになります。

- 50%のボーナスポイント

- 午後4時までのレイトチェックアウト

- 選択できるウェルカムギフト

- 一部スイート含むエンハンスドルームへのアップグレード

- ラウンジアクセス

- エリート会員専用サポート

最初に注目してもらいたいのは、エンハンスドルームへのアップグレードにスイートが含まれるようになることです。ゴールドエリート会員ではスイートにアップグレードされることはないため、プラチナエリートの大きな特典だといえます。

また、ウェルカムギフトはポイントだけではなく朝食やアメニティなどから選択できます。自分に適したものを選択できるようになるため、特典の効果をより感じられる仕組みです。なお、受け取りできる選択肢はブランドにより異なるため注意しておきましょう。

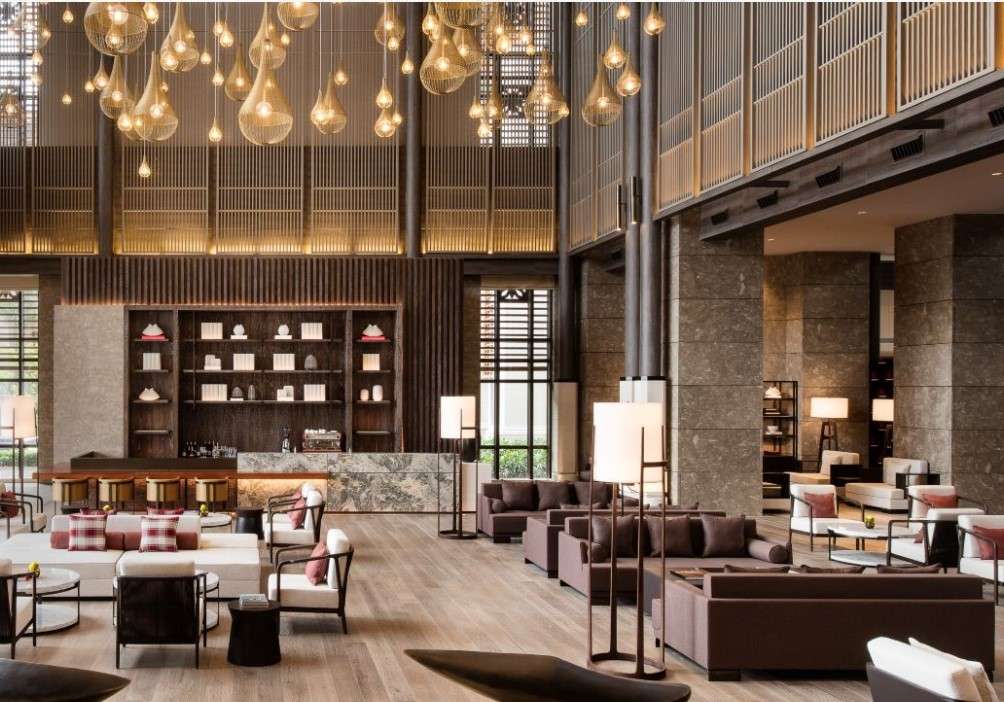

他にも、ラウンジがあるホテルブランドについては、ラウンジのフルアクセスが手に入ります。また、ラウンジでの無料朝食サービスも利用できるようになるため、優雅な朝食が期待できます。

条件クリアで無料宿泊特典

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで年150万円以上の支払いをしてクレジットカードを継続すると、無料宿泊特典が1泊プレゼントされます。毎年、繰り返し適用される特典であるため、クレジットカードをコンスタントに150万円以上利用していれば適用される特典です。

宿泊の対象となるのは世界中にあるマリオットボンヴォイのホテルに用意されているスタンダードルームです。基本的にはポイントでの宿泊換算で50,000ポイントの部屋まで選択できるようになっています。

とはいえ、宿泊特典で宿泊する場合でもゴールドエリートやプラチナエリートの会員資格が適用されます。そのため、純正にスタンダードルームへ宿泊する場合と比較すると、レベルの高いサービスを受けられるでしょう。

ただ、注意しなければならないのは、クレジットカードを継続した際に特典が受け取れることです。クレジットカードに入会しただけでは特典の対象外となるため、入会した初年度に特典を受け取ることは不可能です。

なお、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードが発行される前のSPGアメックスはクレジットカードを継続するだけで同様の特典が付与されました。現在はルールが変わっているため、その点には注意しておきましょう。また、宿泊特典の計算はMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードへの入会月や更新月を基準に計算するため、プラチナエリートになるための年400万円の計算とは期間が異なる可能性があります。

空港ラウンジサービス

出典:アメックス公式HPより

アメリカン・エキスプレスが発行する他のクレジットカードと同様に、日本国内の主要空港とハワイで空港ラウンジが利用できます。例えば以下の空港に設置されている空港ラウンジが無料で利用できます。

- 羽田空港

- 成田空港

- 伊丹空港

- 新千歳空港

- 中部国際空港

- 広島空港

提供されているサービスはラウンジによって異なりますが、ソフトドリンクや電源、WI-FIなどがあります。ラウンジによってはアルコールが提供されている場合もあります。

ソフトドリンクは基本的に無料ですが、アルコールについては有料の場合もあるため注意してください。以下のラウンジではアルコールが無料で提供されています。

- IASS EXECUTIVE LOUNGE ½

- プレミアムラウンジ セントレア

- ASO

注目してもらいたい部分は、本人だけではなく同伴者も1名まで無料で利用できることです。空港ラウンジサービス自体は珍しいものではありませんが、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードならば同伴者も1名無料という点で魅力的です。

また、この空港ラウンジサービスは家族カードでも利用できます。しかも、家族カードも本カードと同様に同伴者1名無料になるサービス付きです。

高台寺塔頭 圓徳院 客殿サービス

出典:アメックス公式HPより

京都の圓徳院にある「高台寺塔頭 」を同伴者3名まで無料で利用できます。拝観券売り場でラウンジの入場の受付をしているため、そこでMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードを提示するだけです。

観光ラウンジということもあり、通常のラウンジとは違う以下のようなサービスが提供されています。

- 高台寺塔頭 圓徳院 客殿(旧 京都特別観光ラウンジ)を無料で利用

- 圓徳院書院にてお茶のご接待(宇治茶、梅湯、昆布茶、香煎茶など日によって変わります)

- 夏季期間中、冷たい麦茶、冷やし飴をご用意

- 圓徳院の拝観無料

- 高台寺掌美術館の拝観割引

- 高台寺の駐車場が1時間無料

また、タイミングが良ければ圓徳院の方からお話が聞けるなど、簡単には実現できない体験ができる可能性もあります。

手荷物無料宅配サービス

国際線を利用した際に、空港から自宅まで手荷物を配送してもらえるサービスです。空港からの配送に限られているため、帰国時のみ利用できるサービスで、スーツケース1つを無料で配送してもらえます。

対応しているのは国際線が運航されている空港で以下のとおりです。

- 羽田空港

- 成田空港

- 中部国際空港

- 関西国際空港

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードなどアメリカン・エキスプレス専用の窓口が設けられているのではなく、一般的な手荷物配送用の窓口で受付してもらいます。そのため、空港の混雑状況によっては数十分の待ち時間が発生する場合もあるため注意しましょう。

また、こちらのサービスで送付できる手荷物は、サイズ160の30kgまでです。これを超える手荷物は受け付けしてもらえないため、ひとつのスーツケースに荷物を詰め込みすぎて、重くなりすぎないように注意しなければなりません。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの各種保険

出典:画像サイトpixadayより

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードはアメリカン・エキスプレスが発行しているクレジットカードということもあり、各種保険が付帯されています。どのような方言が存在しているのかそれぞれご説明します。

海外旅行保険

アメリカン・エキスプレスは旅行保険に強いクレジットカード会社であるため、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードにも海外旅行保険が付帯されています。付帯条件は利用付帯であるため、海外旅行などに関する宿泊費や交通費などを決済した場合のみに適用されます。具体的に補償される項目とその金額は以下のとおりです。

| 項目 | カード会員 | 家族カード会員 | 会員の家族 |

| 傷害死亡・後遺障害 | 最高1億円 | 最高5,000万円 | 最高1,000万円 |

| 傷害治療費用 | 最高300万円 | 最高300万円 | 最高300万円 |

| 疾病治療費用 | 最高300万円 | 最高300万円 | 最高300万円 |

| 賠償責任 | 最高4,000万円 | 最高4,000万円 | 最高4,000万円 |

| 携行品損害 | 最高50万円 | 最高50万円 | 最高50万円 |

| 救援者費用 | 最高400万円 | 最高400万円 | 最高300万円 |

上記に示したとおり、家族カードでも海外旅行保険が付帯されます。また、本カード会員の家族にも海外旅行保険が適用される「家族特約」の対象です。家族特約が適用されるクレジットカードは限られているため、この点はMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードを利用するメリットといえます。

また、補償項目と補償金額については必要なものと金額が網羅されています。海外では治療費が高額になるケースがあるため、傷害治療費用や疾病治療費用が最高300万円あると安心です。本カード会員だけではなく家族カードや家族特約も同じ金額です。

国内旅行傷害保険

海外だけではなく国内旅行傷害保険も付帯されています。国内旅行も海外旅行と同様に利用付帯となっているため、事前にMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで交通費や宿泊費などを決済しておかなければなりません。

補償項目は傷害死亡と後遺障害のみで補償額は最高5,000万円です。入院や通院などに関する保険は含まれていません。これは日本国内では健康保険制度が充実しているからで、万が一に備える保険のみが付帯されるようになっています。

ショッピング保険

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで商品を購入すると、多くの場合ショッピングプロテクションが適用されます。保険が適用されれば、購入日から90日以内に起きた破損や盗難などのトラブルについて、年間最高500万円まで補償されます。

一部、ショッピングプロテクションの対象外となる商品があり、例えば以下には適用されません。

- 航空券、乗車券(鉄道・船舶・航空機の乗車船券・航空券・定期券)、旅券(宿泊券・観光券・旅行券)など

- 現金、手形、小切手、その他有価証券、商品券、印紙、切手、プリペイドカードその他これらに準ずるもの

- 動物、植物などの生き物

- 船舶(ヨット・モーターボート・水上オートバイ・ボート・カヌーを含む)、これらに装着されている付属品

- 航空機、自動車(原付自動車、オートバイ、自動三輪車を含む)、付属品

- 被保険者の詐欺行為によって取得した商品

- 冷凍食品、生鮮食品

言い換えると、これら以外の商品にはショッピングプロテクションが適用されます。家電製品など利用頻度が高く高額な製品を購入する際は、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで購入しておくことで安心が手に入るでしょう。

なお、ショッピングプロテクションが利用する際は、1回あたり10,000円の免責金額が適用されます。トラブルの対象がこれ以下の金額であると免責金額によって補償されなくなってしまいます。

海外航空機遅延費用保険

本カード会員は、海外で航空機が遅延や欠航したことで、宿泊や食事をすることになった際の費用を補償してもらえます。具体的に補償される内容は以下のとおりです。

| 補償項目 | 金額 |

| 乗継遅延費用 | 最高20,000円 |

| 出航遅延、欠航、搭乗不能費用 | 最高20,000円 |

| 受託手荷物遅延 | 最高20,000円 |

| 受託手荷物紛失 | 最高40,000円 |

日本ではイメージしにくいかもしれませんが、海外では航空機の遅延や欠航は多々あります。保証金額は高額とはいえないものの、最低限の補償は手に入ります。

スマートフォン・プロテクション

出典:画像サイトpixadayより

日頃利用しているスマートフォンが故障した場合、明日の修理費用3万円まで補償してくれる保険です。Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで購入したスマートフォンでなくとも、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで通信量を連続3ヶ月以上支払っていれば保険が適用されます。

適用されるトラブルは偶発的な破損や水濡れなどです。また、スマートフォンは購入後24ヶ月のものに限られます。なお、こちらについても免責金額1万円が設定されています。

リターン・プロテクション

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードで購入した商品の返品が認められなかった場合に、一定金額を補填してくれる保険です。海外で商品の返品が認められなかった場合や通販サイトが返品を認めていない場合に利用できます。

保険を利用する際はご購入日から90日以内にアメリカン・エキスプレスの窓口に商品を送らなければなりません。問題なくアメリカン・エキスプレスで受付されれば、購入金額が払い戻されます。商品の返品に該当するため、未使用かつ美品の状態であることが求められます。

また、保険が適用されるのは1商品につき最高3万円まで、年間最高15万円までです。全額が返金される保険ではないため、高額な商品を購入する際は注意しておかなければなりません。

キャンセル・プロテクション

国内外の旅行、予約していた飛行機や電車などへの乗車、発券していたイベントへの参加などをキャンセルせざるを得ない時に適用される保険です。家族カードの会員も含めて適用されるようになっていて、万が一のトラブルに対応できます。

ただ、どのようなキャンセル理由でも適用されるのではなく、以下のキャンセル理由に該当する場合のみです。

- カード会員、カード会員の配偶者またはカード会員の1親等以内の親族の死亡、傷害または疾病による入院、

- カード会員、カード会員の配偶者またはカード会員の子供の傷害による通院

また、キャンセル・プロテクションが適用されるのは年10万円までです。上限金額はを必ず意識しておきましょう。

なお、保険金を請求する際には、支払った金額がわかる資料の添付が求められます。キャンセルになったからといって必要書類を破棄してしまうと、保険金の申請ができなくなります。保険金の請求対象となるキャンセルについては、書類などを破棄してはなりません。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードのメリット

基本的なMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードのサービスだけではなく、アメリカン・エキスプレスが発行する上位クレジットカードとして付帯されるサービスを解説します。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードのデメリット

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードにはどのような魅力があるのかご説明してきました。ただ、残念ながらデメリットもあるためこの点をおさえておきましょう。

年会費が高い

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは単純なクレジットカードの年会費で評価すると高額なものに分類されます。年会費無料のクレジットカードも増えている時代に、49,500円の支払いは金銭的な負担があると言わざるを得ません。

もちろん、これまでご説明してきているとおり、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードには数多くのメリットがあります。マリオットボンヴォイの利用回数が多いならば年会費以上の価値があるでしょう。

ただ、海外出張や海外旅行が減るなど、マリオットボンヴォイの利用回数が減ると、クレジットカードの魅力が薄れてしまいます。また、クレジットカードの利用自体が少なく無料宿泊特典を利用できないと、さらに魅力が薄れかねません。

コンシェルジュサービスがない

プラチナカードといえば「コンシェルジュサービス」が提供されているものが多くあります。サービス内容はクレジットカード会社によって異なるものの、何かしら依頼したことを自分の代わりに行ってくれるのです。このサービスを利用したいがために、プラチナカードを持つ人もいます。

ただ、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードはプラチナカードクラスのクレジットカードでありながら、コンシェルジュサービスが付帯されていません。アメリカン・エキスプレスが発行するクレジットカードであり、コンシェルジュサービスに期待する人は多いかもしれませんが、ここはデメリットであり注意すべきです。

プライオリティパスが発行できない

世界大手のホテルグループと提携したクレジットカードですが、プライオリティパスの発行はできません。プラチナカードならばプライオリティパスを発行できるものが多く、この点もデメリットです。

プライオリティパスがあれば、世界中の都市で空港ラウンジを無料で利用できます。海外旅行や海外出張では重宝するサービスですが、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード以外のクレジットカードで発行しなければなりません。

電子マネーなどに利用しづらい

近年は電子マネーやQRコード決済が増えていますが、アメリカン・エキスプレスではこれらが利用できないことがあります。Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードに限った話ではなく、アメリカン・エキスプレス全体の方針が影響していて、多くのカードに共通するデメリットです。

電子マネーなどに利用し辛いため、日頃から電子マネー決済が多い人はMarriott Bonvoy アメリカン・エキスプレス・プレミアム・カードの利用額が増えないかもしれません。「クレジットカードから電子マネーにチャージして年150万円以上の利用を目指したい」と考えている人は特に注意しましょう。

まとめ

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードはアメリカン・エキスプレスとマリオットボンヴォイが提携して発行しているクレジットカードです。マリオットボンヴォイのゴールドエリート会員が手に入るなど、日頃からマリオットボンヴォイグループを利用する人には価値の高いクレジットカードです。

また、アメリカン・エキスプレスらしく各種付帯サービスが充実していて、これらを利用すれば簡単に年会費以上の価値を生み出すでしょう。付帯サービスを利用するためのクレジットカードといっても過言ではありません。

ただ、メリットだけではなく一部デメリットも存在します。その点も踏まえながら、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードを発行するか最終的な判断をしてください。

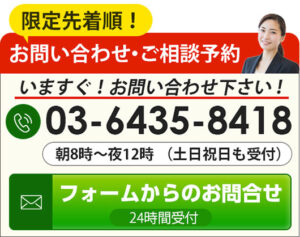

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード加入は既存会員からの紹介が最もお得!

「アメックス・プラチナカード」に加入する場合、既存会員から紹介コードURLを発行して頂いてそこから入会すると、入会に際して大量の入会ポイントを得られますので、最もお得です。

詳細については、このWEBサイトの別の記事をご参照ください。

また、紹介コードURLを紹介させて頂くことも可能であり、ご希望の場合は、お問い合わせフォームからお問い合わせをして頂いたり、下記の紹介LINKからアクセスして頂けましたら幸いです。