M&Aの秘密保持契約書について

M&Aの秘密保持の契約書はその名のとおり相手方から開示して頂く情報の秘密を保持する契約書です。特に売主としては、対象会社の非常に貴重な情報を開示するわけです。提供される情報としては、決算書から始まり、各社との契約書、従業員の給料額など極めて守秘性の高い情報を開示することとなるため、買主候補企業が守秘義務を守ってくれない以上は、情報を開示するわけにはいきません。

秘密保持の契約書とは、英語では、Non Disclosure Agreement(NDA)とかConfidential Agreement(CA)と言われますので、通常、日本でも、NDAとかCAとかと呼ばれたりします。

M&Aにおいては、まず売主と買主候補企業が接触し、売主が対象会社の情報を開示する際、事前に秘密保持の契約書を締結することとなります。

秘密保持契約書の重要性

M&Aを行う場合、売主、買主候補会社及びそれぞれのファイナンシャルアドバイザー(以下「FA」)の間で、対象会社に関する、財務上や法務上の問題を含んだ会社の全ての情報について、開示がなされます。

特に、売主としては、対象会社の非常に貴重な情報を開示するわけです。提供される情報としては、決算書から始まり、各社との契約書、従業員の給料額など極めて守秘性の高い情報を開示することとなります。

このような情報が、FAや買主候補会社を通じて第三者に漏洩された場合、対象会社の業績が悪化しているのではないかと信用不安となったり、対象会社の取引先や従業員に動揺を与えたり、M&Aの目的を達成できなくなるどころか、会社の存続の危機に発展しかねないこととなりえます。買主候補会社が守秘義務を守ってくれない以上は、情報を開示するわけにはいきません。

そこで、M&Aにおいては、まず売主と買主候補企業が接触し、売主が対象会社の情報を開示する際、事前に秘密保持の契約書を締結することとなります。

M&Aの秘密保持契約書の構成

秘密保持の契約書には、一般的に、以下のような項目が含まれます。

1.秘密情報の範囲

2.情報を開示することができる相手の範囲 3.使用目的の制限 4.情報の返還及び破棄 |

近時、特に、M&Aの実行後、売却対象会社の内部情報が秘密情報に含まれるのか否か明らかでない契約書が多いため、注意する必要があると思われます。

M&Aの秘密保持契約の運用について

売主と買主候補企業が、直接、秘密保持の契約書を締結している状態が最も理想ですが、銀行や証券会社、M&Aアドバイザリー業者やM&A仲介会社を介して手続きを進める場合、相手方がそれらのM&A業者と既に秘密保持の契約書を締結している場合は、売主も買主候補企業もM&A業者に対して秘密保持義務を負いますので、間接的にではありますが、売主と買主候補企業が秘密保持義務を負担し合うという形になりますので、改めて秘密保持の契約書を締結する必要はございません。

秘密保持契約書の留意点

このように、会社の存続の危機に発展しかねない会社の全ての情報を扱うので、M&Aにおける秘密保持契約書は、個人情報保護や一般的な取引における秘密保持契約書の内容よりも厳格なものとすべきです。

そして、特に気を付けるべき点は、以下の3点です。

1つ目は、相手方に対する秘密保持義務のみならず、相手方が第三者に対して開示する場合その相手方に対しても秘密保持義務も課させることです。M&Aの当事者は多数にのぼり、売主と直接秘密保持契約書を締結することが難しい場合もあります。

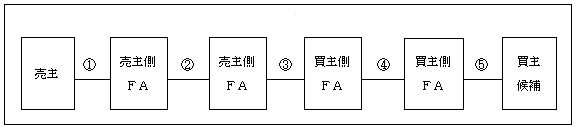

たとえば、以下の図のように、売主と買主候補の間に複数のFAが介在して、売主が買主候補と直接秘密保持契約書を締結できない場合もあります。そうすると、たとえば④⑤で密保持契約書が締結されていないと買主まで秘密保持義務が架橋されないので、秘密保持義務を買主に負わせることができないこととなってしまいます。

このようなことを回避するために、①で締結する契約において、相手方に対して、第三者に開示する場合にその第三者にも同一の秘密保持義務を課す義務を負わせるのです。それにより、その第三者もさらに第三者に秘密を開示する場合には同様の秘密保持義務を負わせることとなり、秘密情報を保有するものに連鎖的に秘密保持義務を負わせることができることになります。

2つ目は、情報の返還又は破棄の義務を規定する必要があるという点です。M&Aの検討に際しては、対象会社から、定款や会社の各種規程類、関係会社関係図、社内組織図、営業情報、株主総会等各種議事録、取引先や不動産等の契約書、労務関係書類、複数年度の決算書・確定申告書等大量の情報を開示されることになります。

さらに、これら情報の開示を受けた相手方はPDFに取り込む等情報を複製していることが考えられます。これら情報を確実に漏洩防止するために、開示者から請求があった場合や本契約が終了した場合に、理由の如何を問わず、直ちに秘密情報とその複製物を返還又は破棄する義務を負わせる規定をおくことが重要です。

3つ目は、秘密保持契約書を締結するタイミングを逸しないことです。M&Aの交渉を開始する前の最初の段階でならば、買主側は、対象会社を買収したいというインセンティブを有するので、そのようなメリットを享受できるならば合わせてデメリットである情報管理の義務を併せて負うことについて問題なく受け入れます。

しかし、交渉の最初の段階で締結せずに、M&Aの交渉が終了して事後的に秘密保持契約書を締結する場合は、困難となることが多いといえます。なぜなら、相手方である買主はM&Aを検討し終えて買収することを断念したならば、対象会社とはもう関わりをもつ必要がなく、その後にさらに秘密を保持し情報管理に責任を負うというデメリットのみを引き受けるインセンティブを失うため、途端に契約締結したがらなくなるからです。

したがって、買主側が対象会社の買収の検討に入った早い段階で、秘密保持契約書を締結することが重要です。